Las últimas sesiones podrían ser solo el aperitivo de lo que se venía venir desde hace años, incluso antes del COVID en mi opinión. En todos los medios podemos leer que “la tensión con Putin está llevando las Bolsas a números rojos”. No, no es Putin el culpable, solo un detonante.

No niego que la actuación de ex agente de la KGB sea una circunstancia agravante, y tampoco me extrañaría que, con sus decisiones, hayan obtenido pingües beneficios personas de su entorno. Aún me extrañaría mucho menos que alguien en occidente, se haya aprovechado en los últimos cuatro años, para amasar un gran patrimonio gracias a información privilegiada sobre decisiones de la Reserva Federal.

En ese periodo de 2016-2021 se ha prolongado el que, desde hace más de dos años, es el periodo alcista más largo de la historia de la Bolsa de Nueva York, sin otro motivo que lo justifique que la generosidad de los Bancos Centrales, cuyo regalo de liquidez y deuda (injustificables en casi todo momento, con excepción del comienzo de la pandemia), ha acentuado la pendiente alcista de los principales índices neoyorquinos, y posteriormente los de materias primas. Pero que vengan ahora los editoriales de prensa a echarle la culpa a Putin de un retroceso que podría ser cruento para el patrimonio de millones de ahorradores, ya muy castigados por una inflación dolosamente provocada a expensas del enriquecimiento de quienes parten el bacalao, supone cuando menos, una muestra más de frivolidad. Frivolidad que rebosa en la versión de la realidad económica que ofrecen los medios de comunicación y los informes de vendedores de fondos.

Si las Bolsas prolongan su caída, posibilidad a mi juicio inevitable, vendrá justificado por muchos indicadores:

Indicadores de amplitud de mercado: Por ejemplo, la línea avance descenso, calculada al restar el número de valores que bajan al número de valores que suben, y el resultado se acumula número Avance-descenso del día anterior. La versión de la línea Avance Descenso, la más utilizada es la que expongo a continuación, y que ha dado una señal peligrosa al anticipar recortes en el NYSE por debajo de 16000 puntos (Ahora cotiza a 16400).

Ahí tenemos un corte bastante limpio de uno de los indicadores más utilizados de amplitud de mercado.

En el mismo sentido, pero con mayor anticipación, venían apuntando el gradual descenso de valores en máximos de 52 semanas y de valores cotizando por encima de la media de las últimas 50 sesiones, experimentado a lo largo de los últimos meses

Indicadores clave de perspectiva: Hay una serie de cocientes clave que han alcanzado niveles desorbitados, y varios en máximos históricos como el Indicador Buffet, cociente que resulta de dividir de todas las acciones cotizadas en un mercado determinado entre el PIB del país. Naturalmente el de Nueva York es seguido por todos, y este ha alcanzado niveles injustificables, al menos desde una perspectiva de 50 años, lo mismo que el cociente de relación precio/ ventas de las cotizadas, o el CAPE Schiller.

Indicadores Técnicos: Desde hace demasiado tiempo mostrando divergencias bajistas. Aquí tenemos un ejemplo con este ETF que replica al Nasdaq:

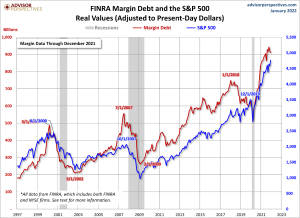

Indices de sentimiento de masas que oscilan entre niveles extremos de pánico vendedor o bien miedo a perder el tren alcista. Aunque parezca increíble, no se ha detectado pánico después de los avisos de Putin en la semana del 16 al 23 de enero, y apenas se ha incrementado el más seguido, el índice “Gread & Feed” de la CNN. Esta despreocupación allana el camino de desplomes. Otro indicador apuntando en el mismo sentido son las operaciones de Insider y Margin Debt. En cuanto al volumen de compras y de ventas de Insider, los consejeros y alta dirección de las compañías cotizadas, las ventas llevan desde 2017 superando generalmente a las compras, evolucionando al contrario que el mercado, que salvedad hecha de la brusca corrección de febrero 2020, no ha dejado de subir. Esta divergencia llevaba tiempo anticipando un fin de ciclo. En cuanto al Margin Debt, probablemente estamos ante el indicador de sentimiento de mercado que está alertando de la posibilidad de algo bastante serio en las próximas semanas o meses. Es el índice que mide el endeudamiento de participantes del mercado para comprar acciones.

Como se puede observar, las consecuencias en las bolsas no son inmediatas, pero son inevitables a lo largo de los siguientes meses. En este momento vemos lo que podría ser una primera divergencia, pero dados los niveles alcanzados, lo recortes podrían no hacerse esperar meses como en las “burbuja.com” o en la financiera de 2007.

Por todo ello, creo lo mismo que probablemente piense Vd., mejor permanecer a cubierto quietecito, porque hay demasiado nubarrón que viene amenazando desde hace años, mucho antes de la llamada de atención de Putin, cuyas intenciones reales desconocemos, aparte de la de intentar recuperar la caída de popularidad en una nación de 150 mill. de habitantes que también quiere participar en esa partida de ajedrez con solo dos sillas a ambos lados del tablero, reservadas a Estados Unidos y China.

Magistral